2020 г. Проучване на богатството и инвестиране

Наскоро проучихме американците, за да научим повече за ролята, която фондовата борса играе в неравенството на богатството. Специално се интересувахме от връзката между социално-икономическия статус и инвестициите на фондовите пазари и пенсионната подготовка. Инвестират ли тези в дъното? Какви предизвикателства пречат на хората да инвестират повече? Американците са на път за пенсиониране?

Ето изводите от изследването.

Обобщение на основните констатации

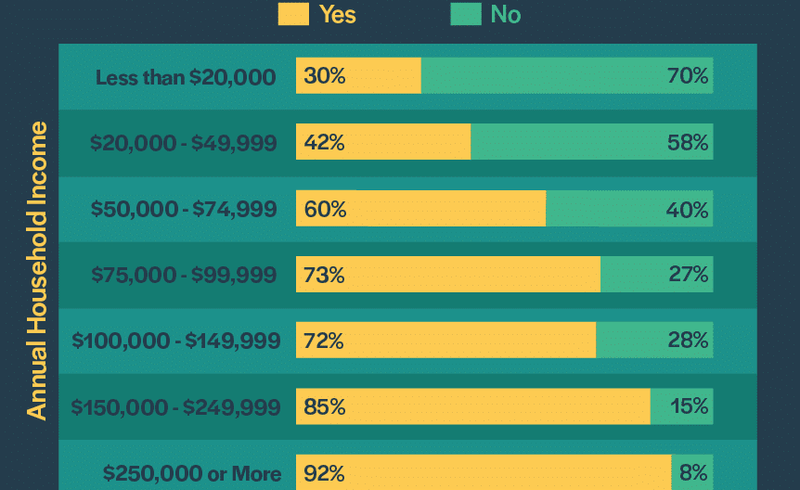

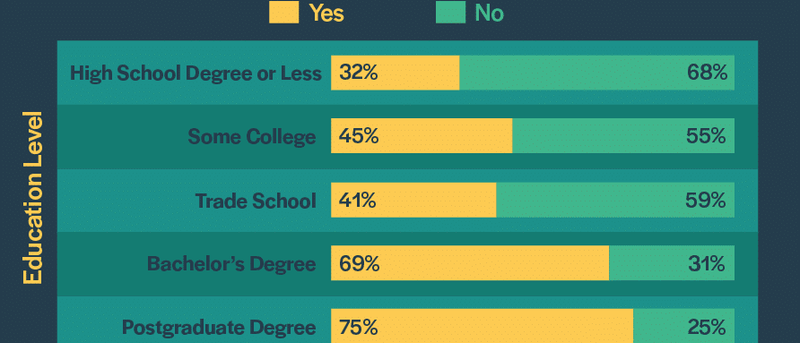

- Хората с по-висок доход и ниво на образование са повече вероятно да инвестират парите си в борсата. Само 30% от хората, които печелят по-малко от 20 000 долара годишно, съобщават, че инвестират в фондовия пазар. За сравнение огромното мнозинство (92%) от тези, които печелят $ 250,0000 или повече годишно, инвестират. По подобен начин 32% от тези със средно образование или по-малко инвестират парите си, докато значително повече от тези с бакалавърска (69%) или следдипломна степен (75%) са.

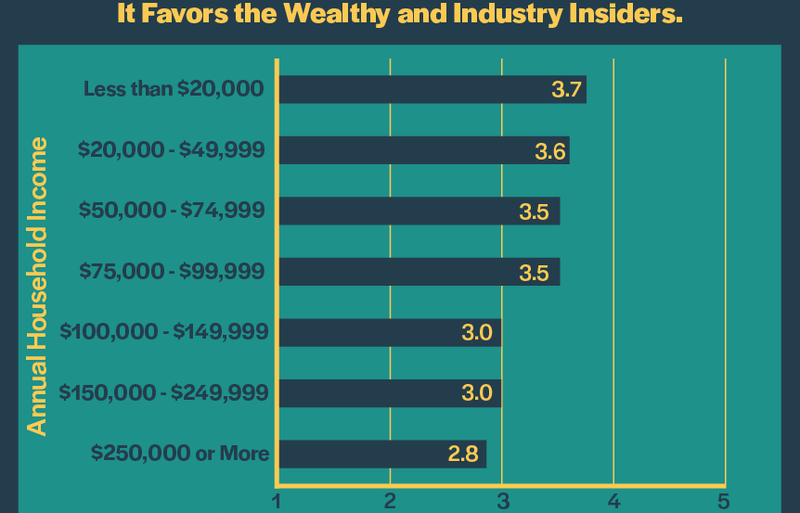

- Хората с по-ниски доходи и образование са по-склонни да смятат, че борсовият пазар е несправедлив. Например, 66% от тези, които печелят по-малко от 20 000 долара годишно, „се съгласяват“ или „силно се съгласяват“, че фондовата борса благоприятства заможните и индустриалните хора. За разлика от това, само 32% от тези, които печелят 250 000 долара или повече годишно, се чувстват по същия начин.

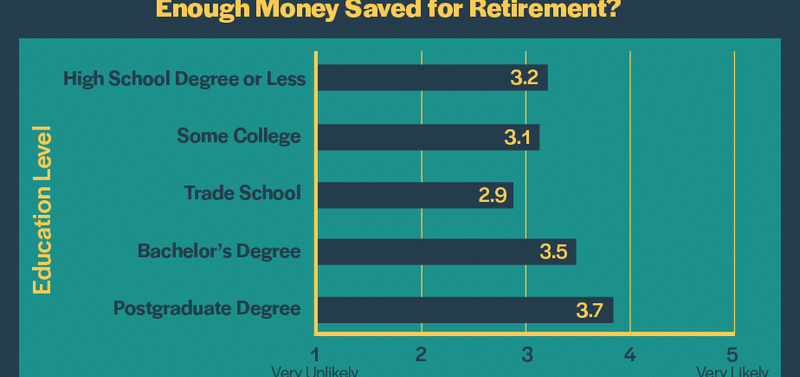

- Индивидите при по-ниски доходи и образователни нива са по-малко уверени, че ще имат достатъчно пари, спестени за пенсиониране. Само 1 на 3 лица, които печелят по-малко от 50 000 долара годишно, вярват, че ще имат достатъчно пенсионни спестявания, докато 96% от тези, които печелят 250 000 долара или повече, смятат, че ще имат достатъчно. По подобен начин приблизително 50% от хората със средно образование или еквивалент смятат, че ще имат достатъчно пари за пенсиониране, а още по-голяма сума (62%) от тези с бакалавърска или напреднала степен вярват в това.

- Неравенство на богатството може да доведе до по-голямо политическо разделение. Колкото повече пари печели човек, толкова по-голяма е вероятността да предпочетат по-консервативен подход към плащането на данъци, независимо от политическата идеология.

Хората с по-високи доходи и образование са по-склонни да инвестират

Първо искахме да научим за връзката между нивото на доходите и инвестиционните навици. Ето какво открихме.

Хората с по-високи нива на доходи са по-склонни да инвестират и планират пенсиониране. Това има смисъл, защото имат по-дискреционен доход, с който могат да спестят и инвестират за в бъдеще. За сравнение хората с по-ниски доходи трябва да разпределят по-голяма част от заплащането си за дома за нужди като храна, жилища, комунални услуги, здравеопазване и транспорт.

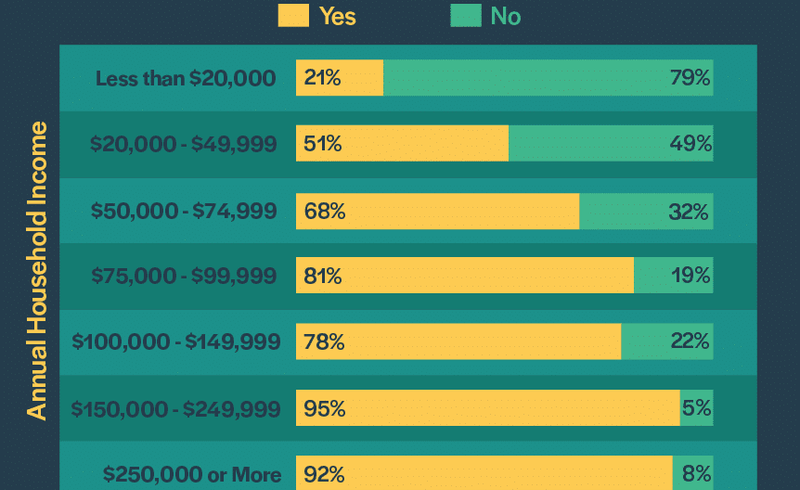

Разликите в посоката не са изненадващи. Човек би очаквал тези, които печелят повече, да разполагат с повече пари. Размерът на разликата между респондентите с високи и ниски доходи обаче е поразителен. Само 30% от тези, които печелят по-малко от 20 000 долара годишно, инвестират в фондовия пазар. За разлика от това, 92% от хората с доход от домакинство от 250 000 долара или повече съобщават, че инвестират парите си.

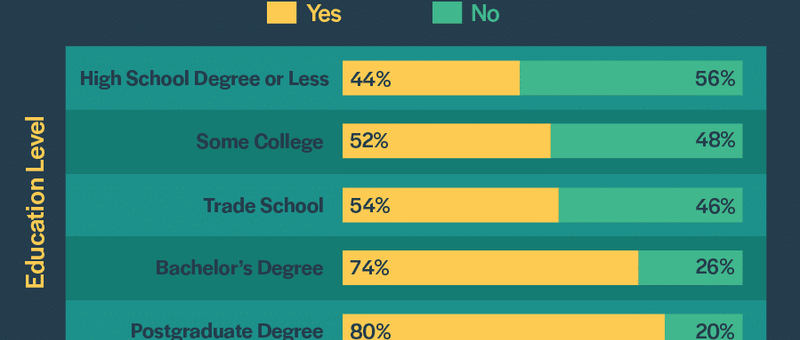

Виждаме подобен модел, когато разбиваме демографските показатели по ниво на образование. Колкото повече образование има човек, толкова по-голяма е вероятността да инвестира в фондовия пазар.

Само 32% от хората със средно образование или по-малко инвестират в фондовата борса. И обратно, 69% и 75% от тези с бакалавърска или напреднала степен инвестират парите си съответно.

Печелившите с нисък и среден доход се сблъскват с подобни предизвикателства за инвестиране

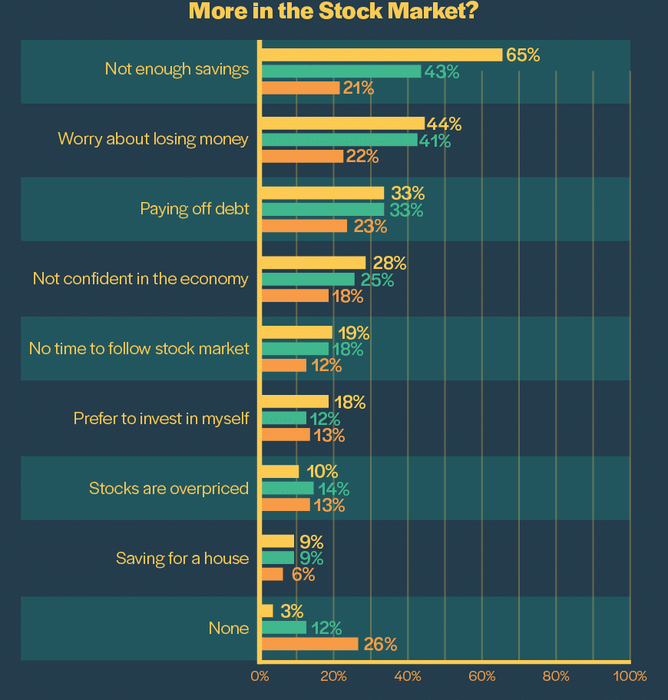

Искахме да разберем предизвикателствата, които пречат на хората да инвестират повече от парите си на фондовия пазар. Какви бариери пречат на хората, които печелят по-малко?

За по-лесно сравнение, ние групирахме анкетираните анкети в три групи въз основа на нивото на доходите на домакинствата: ниско (от 0 до 49 999 долара), средно (от 50 000 до 149 999 долара) и високо (150 000 долара или повече).

Ясно е, че хората от ниските и средните доходи са изправени пред повече препятствия. Най-честото предизвикателство, което посочиха, не бяха достатъчно спестявания за инвестиране, последвано от притеснение от загуба на пари на фондовия пазар и необходимостта първо да се изплати съществуващия дълг.

Несъответствия на вярата на фондовия пазар

Публичното негодувание и подозренията към Уолстрийт не са нищо ново. Тези чувства завиха в движението „Окупирайте Уолстрийт“, последвало глобалната финансова криза от 2007 г. до 2009 г. Но колко разпространени са тези настроения днес? Вярват ли хората, че борсата е равнопоставеност?

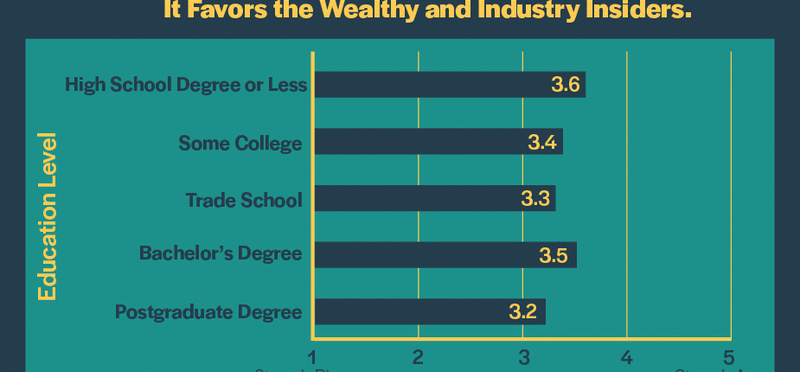

За да разберем, помолихме респондентите да оценят нивото си на съгласие със следното твърдение: „Фондовата борса е нечестна спрямо средния инвеститор. Той благоприятства заможните и индустриалните вътрешни лица. “ Отговорите бяха количествено определени по 5-точкова скала (1 = силно несъгласен, 2 = несъгласен, 3 = нито съгласен, нито несъгласен, 4 = съгласен, 5 = силно съгласен).

Тези, които са в дъното на икономическата стълбица, по-вероятно смятат, че борсовият пазар е несправедлив. Те чувстват, че имат по-малък достъп до начини за увеличаване на богатството си чрез инвестиране. Като цяло 66% от хората, които печелят по-малко от 20 000 долара годишно, съобщават, че са „съгласни“ или „силно съгласни“ с изявлението. Само 32% от тези с доход от домакинство от 250 000 долара или повече се чувстват по същия начин.

По подобен начин, хората с по-малко образование са по-склонни да възприемат фондовия пазар като несправедлив от тези, които са достигнали висше образование.

Въпреки че няма доказателства, които да предполагат, че борсовият пазар е подправен, богатите имат предимства пред средния инвеститор. По-конкретно, те имат по-голям достъп до усъвършенствани финансови данни и информация за търговия, повече политическо влияние и по-големи икономии от мащаба, които идват с повече капитал. Това отчасти може да обясни несъответствието на вярата в борсата.

Тези на по-високи социално-икономически нива са по-добре подготвени за пенсиониране

Има най-различни причини, поради които хората инвестират парите си. Те може да спестят за образованието си в колежа за деца, да се подготвят да направят авансово плащане за жилище, закупуване на кола или започване на нов бизнес. Но една от основните причини, които обикновеният човек инвестира, е за пенсиониране. Те искат да имат гнездо на яйце, в което да могат да живеят спокойно, когато вече не могат да работят.

Що се отнася до икономическото неравенство, неравенството в доходите и богатството получава повечето от заглавията. Но какво да кажем за неравенството при пенсиониране? Как варира подготовката за пенсиониране в различните социално-икономически групи?

За да разберем, зададохме на участниците прост въпрос: Имате ли пенсионна сметка? Ние дефинирахме пенсионна сметка като всеки тип инвестиционна сметка, специално заделена за пенсиониране, като IRA, 401 (k) или пенсия. Ето какво открихме.

Виждаме модел, подобен на личните навици за инвестиране: Онези с по-голям доход и образование са по-склонни да имат пенсионна сметка.

Хората с по-ниски доходи и образование са по-малко уверени, че ще се пенсионират

Приходите и навиците за инвестиране стигат само дотам, че определят колко подготвен е някой за пенсиониране. Способността на човек да се пенсионира се свежда до това колко пари са спестили спрямо навиците си на харчене. Например човек, който печели висок доход, може да не е на път за пенсиониране, ако не спестява значителна част от заплатата си всеки месец.

Искахме да знаем колко сигурни хора се чувстват финансово. Подготвени ли са за бъдещето? Ще успеят ли да се пенсионират в края на кариерата си?

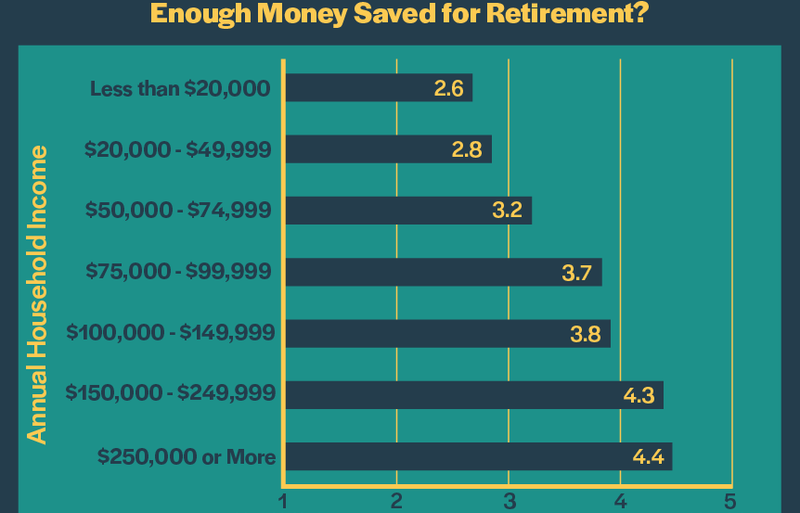

Попитахме респондентите колко е вероятно, че ще имат достатъчно пари, спестени за пенсиониране. Отговорите бяха записани по 5-точкова скала (1 = Много малко вероятно, 2 = малко вероятно, 3 = Нито вероятно, нито малко вероятно, 4 = Вероятно, 5 = Много вероятно). Ето средните резултати за всяка група.

Тези в долната част са по-малко уверени, че ще могат да се пенсионират. Повече от половината (52%) от хората, които печелят под 20 000 долара годишно, заявиха, че е „малко вероятно“ или „много малко вероятно“, че ще имат достатъчно пенсионни спестявания. Малко по-малко от половината (47%) от тези в следващия доход (20 000 до 49 999 долара годишно) съобщават, че е „малко вероятно“ или „много малко вероятно“.

Хората, които печелят по-високи доходи, са много по-оптимистични по отношение на своите шансове. Преобладаващото мнозинство (91%) от хората с доходи между 150 000 и 249 999 долара заявиха, че е „вероятно“ или „много вероятно“, че ще имат достатъчно да се пенсионират. Дори повече (96%) от тези в най-високата група приходи (250 000 долара или повече годишно) казват, че е „вероятно“ или „много вероятно“.

Отново виждаме подобна тенденция по образование. Тези с бакалавърска или следдипломна степен са по-уверени, че ще имат достатъчно пенсионни спестявания.

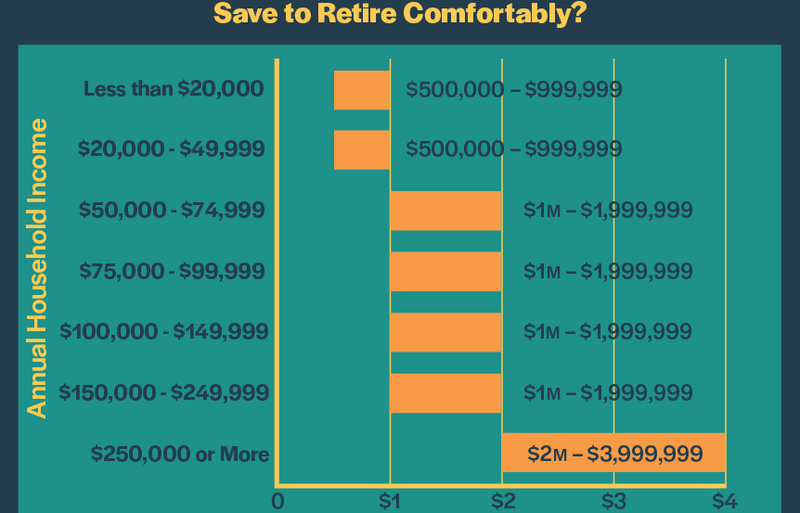

Най-добрите печеливши прогнозират, че трябва да спестят повече, за да се пенсионират

Любопитно ни беше колко пари хората смятат, че трябва да спестят за пенсиониране. Помолихме респондентите да изберат от следните диапазони:

- По-малко от 100 000 долара

- 100 000 долара - 249 999 долара

- 250 000 долара - 499 999 долара

- 500 000 долара - 999 999 долара

- 1 000 000 долара - 1 999 999 долара

- $ 2,000,000 - $ 3,999,999

- 4 000 000 долара - 9 999 999 долара

- 10 000 000 долара или повече

Въпреки че най-уверените са по-уверени, че ще достигнат финансовия праг, необходим за пенсиониране, те също така прогнозират, че ще имат нужда от повече спестени пари, за да се пенсионират удобно. По-долу са средните отговори във всяка група на доходите.

Хората в горната част са по-уверени, че ще спестят по-голяма сума за пенсиониране, докато тези в долната част са по-малко уверени, че ще имат дори пределна сума, спестена за пенсиониране.

По-голямото неравенство може да доведе до повече политическа поляризация

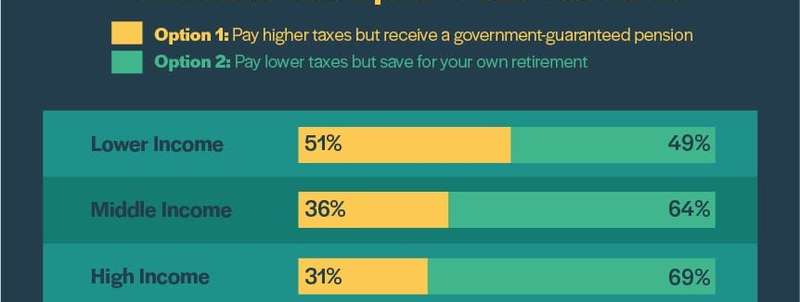

Помолихме респондентите да избират между два варианта за пенсиониране: 1) плащат по-високи данъци, но получават гарантирана от държавата пенсия, или 2) плащат по-ниски данъци, но спестяват за собственото си пенсиониране.

За целите на простотата, ние отново разделихме респондентите в три групи от доходи.

Хората с по-ниски нива на доходи са по-склонни да предпочитат по-високи данъци, ако могат да получат гарантирана пенсия от правителството. Това отразява усещането за по-голяма финансова несигурност. Тъй като имат по-малко финансова възглавница, е по-вероятно да предпочетат по-малко рисковия избор. Те не са сигурни, че ще имат достатъчно пенсионни спестявания и затова искат да знаят, че ще са наред, когато достигнат по-стара възраст. За сравнение тези, които са със среден и висок доход, са по-удобни за спестяване за собственото си пенсиониране.

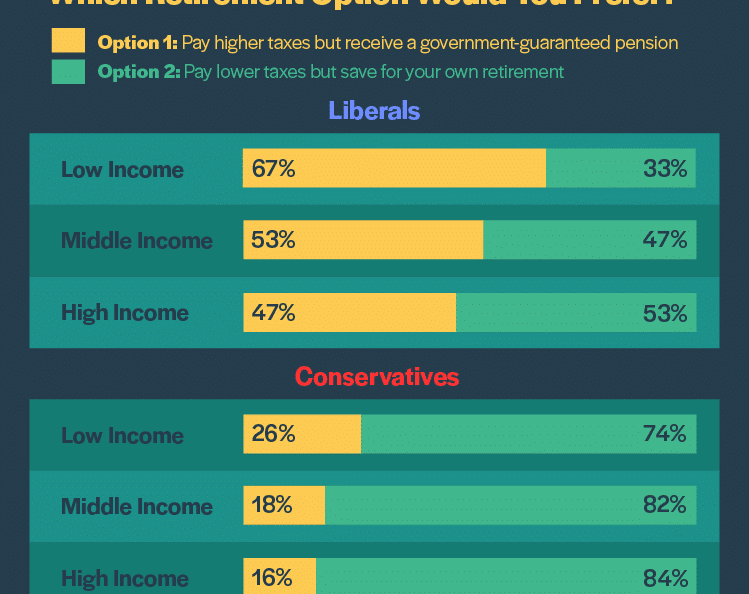

Но какво се случва, когато разбиете данните по политическа позиция? Изчезва ли разликата в мненията?

Различните гледни точки все още съществуват, дори когато сравнявате хора с подобни политически перспективи. Например, либералите с ниски нива на доходи предпочитат вариант 1 с по-висок процент в сравнение с тези със среден и висок доход. Същата тенденция важи и за консерваторите. Консерваторите, които печелят ниски доходи, са по-склонни да предпочитат да плащат по-високи данъци спрямо консерваторите със средни и високи нива на доходи.

Тези данни предполагат, че икономическото неравенство може да допринесе за политическо разделение. Тези в долната част предпочитат политика, която предоставя по-високи данъци и повече финансова сигурност, докато тези със средни и високи нива на доходи силно предпочитат друга политика.

Много американци не са се възползвали от рекорден икономически растеж

През последното десетилетие американската икономика бе в разрез. Това беше най-дългата серия от икономическа експанзия в историята на нацията. След като Голямата рецесия отпадна през 2009 г., брутният вътрешен продукт или БВП на страната се увеличава за 125 последователни месеца. През този период нивото на безработица намалява от 10% на 3,6% към октомври 2019 г. Жилищният пазар се възстанови, а фондовият пазар се покачи до най-високите стойности.

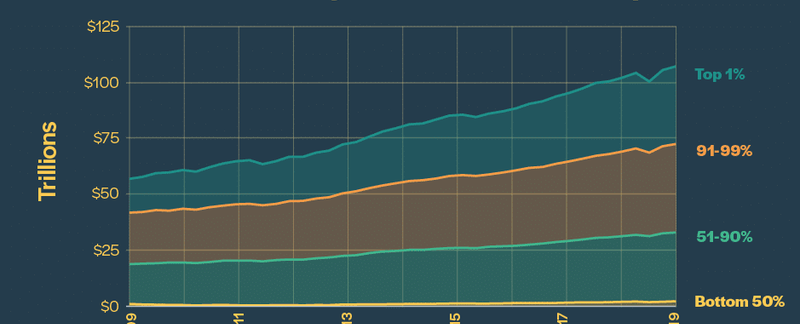

Но не всички са усетили ползите. Според Федералния резерв, богатството на домакинствата в САЩ - или стойността на активите на едно семейство, минус неговите задължения - се е увеличило от 56,8 трилиона долара на 107,1 трилиона долара през последните 10 години. Непропорционална сума от това богатство обаче е отишла на тези на върха. Само 2% от ръста на богатството е отишъл до дъното 50% от населението, докато близо 72% са отишли при най-заможните 10%. Сега най-богатите американци притежават най-голямата част от богатството на нацията в историята.

По-долу е оглед на ръста на нетната стойност при различните нива на разпределение на богатството. Най-горните 10% се извисяват над долните 50%, което почти не се вижда на диаграмата.

Inequality.org отчита най-добрите 10% от работещите средно повече от девет пъти по-голям годишен доход от дъното 90%. Разминаването е още по-изразено при най-високо ниво на разпространение: Първите 1% печелят 39 пъти повече от долните 90%. Съединените щати имат най-голямата разлика между богати и бедни от всяка развита нация.

Разликата в богатството затруднява някои групи да се изкачат по икономическата стълбица. Това се отразява върху способността им да получават образование, да получават здравни грижи, да купуват жилище или да вземат заем, за да започнат бизнес. То създава разделения в обществото.

Причини за нарастващо неравенство

Фондовият пазар обикновено не получава значително внимание, когато става въпрос за неравенство. Какво прави? Ето някои от основните причини, споменати в политическите дискусии днес.

технология

Компютрите и машините замениха много работни места от средната класа, особено тези в производствения сектор. През 60-те години най-големите работодатели в страната са General Motors, General Electric и U.S. Steel. Много от тези работни места със сини яки са били автоматизирани, докато броят на нискоквалифицираните работни места се е увеличил. Днес най-големите работодатели са търговците на дребно като Walmart, Home Depot и Kroger.

Глобализация

По-малкото търговски бариери и растежът на многонационални организации улесняват компаниите да работят в офшорки в страни с по-евтина работна ръка. На пазара на хиперконкуренти предприятията са принудени да намалят разходите колкото е възможно повече, а трудът е един от най-големите разходни центрове.

Сега американците се състезават срещу целия свят, а не само за тези, които живеят в един и същ географски район. Тази динамика предизвика натиск върху заплатите.

Спад на организирания труд

Промените в законодателството затрудняват обединението на работниците. Понастоящем 28 щата имат закони за „право на работа“, които предвиждат, че работниците не могат да бъдат принуждавани да станат членове на профсъюзите като изискване за тяхната работа. Приблизително 10% от американците са част от един съюз. Това е около половината сума от преди няколко десетилетия.

В исторически план синдикатите са договорили по-високо заплащане за всички работници, но особено за тези, които печелят по-ниски заплати. Изследванията показват, че страните с по-голямо участие в съюза имат по-ниско неравенство в доходите.

Данъчна политика

Данъците могат да играят основна роля в разпределението на доходите. САЩ има прогресивна данъчна система, което означава, че домакинствата с високи доходи плащат по-голям процент от доходите си във федерални данъци, отколкото домакинствата с ниски доходи. Въпреки това, данъчната политика на САЩ не направи малко за намаляване на неравенството в доходите през последните 40 години.

С двустранна подкрепа администрацията на Рейгън драматично намали данъчните ставки. Най-високата пределна данъчна ставка е намалена от 50% през 1981 г. на 28% през 1986 г., а ставката на корпоративния данък намалява от 50% на 35%. Тези намаления на данъци до голяма степен останаха непокътнати. Днес най-високата пределна ставка е 37%.

Администрацията на Джордж У. Буш също прилага намаления на данъци върху имоти, дивиденти и печалби от капитал - което осигури ползи за всички групи доходи, но особено за по-заможните домакинства, които притежават повече инвестиции и финансови активи.

Увеличаване на разходите за жилища

Собствеността на жилища остава един от най-добрите начини за изграждане на богатство. Но много американци се борят да намерят жилища на достъпни цени. Стойностите на дома са поскъпнали, докато заплатите са в застой за семейства от по-ниска и средна класа. В резултат на това повече хора не могат да закупят къща и вместо това са принудени да наемат.

В същото време урбанизацията доведе до оскъдно предлагане на достъпни възможности за наем в много градове. Резултатът е отрицателен цикъл за обратна връзка, който разшири разликата между собствениците на жилища и наемателите.

заключение

От една страна, борсата е един от най-големите двигатели на икономическия растеж и богатството. Тя позволява на компаниите да набират капитал от публиката и позволява на инвеститорите да купуват акции на предприятия, за да получат резен от бъдещи приходи.

От друга страна, това е от полза само за онези, които имат място на масата. Хората, които не инвестират, са изоставени. Всъщност най-заможните 1% от американските домакинства притежават 50% от запасите, показвайки колко собственост върху акциите е концентрирана в горната част на икономическата стълбица.

Тези констатации показват, че неравнопоставеният достъп до фондовия пазар изостря проблемите на неравенството в Америка. Хората с по-високи нива на доходи имат по-дискреционен доход и, следователно, са в състояние да инвестират спестяванията си, така че да се усложняват и да нарастват с течение на времето. Ето защо те са се възползвали толкова много от печалбите на фондовия пазар през последните 10 години. Хората с по-ниски нива на доходи имат по-малко пари, останали всеки месец и в резултат на това се борят да инвестират за бъдещето и да се подготвят за пенсиониране.

Съществуват значителни различия във вярата на хората в фондовата борса и способността им да имат достъп до нея. Много американци, особено тези с по-ниски доходи и образование, остават дълбоко подозрителни към Уолстрийт и справедливостта на самите пазари на ценни книжа.

В резултат на тези контрастиращи икономически реалности и перспективи има голям дисбаланс между онези, които ще могат да се пенсионират сигурно, и тези, които не могат. И последиците от неравенството на богатството се простират отвъд живота на един човек. Изграждането на голямо имение може да има поколение. Богатството може да се предаде на семейни потомци, което увековечава бъдещите цикли на неравенство.

Когато хората не чувстват, че имат възможност за възходяща мобилност, е по-малко вероятно да участват в граждански ангажименти. Резултатите от изследванията в този доклад показват, че икономическото неравенство може да подхрани политическата поляризация.

В капиталистическото общество е присъщо определено ниво на неравенство. Въпросът е: Колко е твърде много? И как достъпът до финансови превозни средства може да бъде отворен за повече хора, за да могат да увеличат богатството си? Как повече американци могат да се възползват от икономическия двигател на страната?

Няма просто решение. В крайна сметка обаче има нужда от обучение в областта на личните финанси, което да се преподава в училищата и от по-реномирана, лесна за разбиране информация, която да бъде достъпна онлайн. С подобрена финансова грамотност американците могат да вземат стабилни решения и да бъдат добри управители на парите си. Те могат да се запознаят с бюджета, кредита, предприемачеството и значението на това да започнете да спестявате и инвестирате в ранна възраст.

методология

Това е първият доклад от многочастична серия, базиран на проучване на 1017 възрастни, проведено между 7 юли 2019 г. и 5 ноември 2019 г. от Money Crashers. Отговорите бяха събрани чрез споделяне на анкетата в социалните медии, електронната поща и онлайн форумите и чрез панелните услуги на Prolific. За анализа в тази статия бяха взети предвид само отговори от лица, които живеят в Съединените щати (n = 919). Участниците бяха 48% мъже и 52% жени.