Какво е план 401 (k) и как работи? - Ограничения, правила и предимства

За да отговорите на този въпрос, трябва да знаете малко за това как работят тези планове. Те определено имат предимства, особено когато става въпрос за спестяване на пари от вашата данъчна сметка. Но те имат и няколко недостатъци, които могат да ви накарат да се колебаете дали да ги използвате за цялото си инвестиране.

Как работят плановете 401 (k)

Планът 401 (k) получава името си от подраздел 401 (k) от американския данъчен код, който се занимава с пенсионните планове на работното място. Този тип план за първи път се появява през 80-те години като алтернатива на традиционните пенсионни планове. Дотогава повечето големи фирми предлагаха пенсионни фондове за своите служители, което им осигуряваше стабилен доход при пенсиониране. Въпреки това, тъй като разходите за пенсионни планове се увеличават, повечето работодатели ги заменят с 401 (k) s, които се финансират главно от вноски от работниците.

Ето как работи план 401 (k):

- Принос. Вие допринасяте за фонда с долари преди данъци, които се изваждат директно от вашата заплата. Това намалява доходите ви и следователно намалява вашата данъчна сметка.

- Инвестирам. Можете да инвестирате парите в подбор от средства. Вие не плащате данък върху парите, които инвестициите ви печелят, стига да останат в 401 (k).

- Теглене. Когато се пенсионирате, започвате да изтегляте пари от 401 (k). Трябва да платите данък върху парите, когато го изтеглите. Ако обаче доходът ви е по-нисък, отколкото е бил, когато сте работили, можете да платите данък по-ниска ставка.

Има и алтернативен тип план 401 (k), наречен Roth 401 (k), който обръща тези данъчни облекчения върху главата им. Финансирате сметката си с долари след данъци, но не плащате данък върху парите, когато я изтеглите.

И двата типа 401 (k) са планове на работното място, така че можете да инвестирате в един само чрез работата си. Обикновено вашата компания няма да изпълни самия план; вместо това тя ще наеме инвестиционен посредник като администратор. Тази фирма ще ви изпраща редовни изявления, за да ви информира за ефективността на вашия 401 (k) и колко пари съдържа. Ако искате да направите някакви промени във вашите инвестиции, трябва да се обадите на фирмата или да преминете през нейния уебсайт.

Професионален съвет: Ако вашият работодател предлага 401 (k), проверете Blooom, онлайн робо-съветник, който анализира пенсионните ви акаунти. Просто свържете акаунта си и бързо ще можете да видите как се справяте, включително риск, диверсификация и такси, които плащате. Плюс това ще намерите подходящите средства, в които да инвестирате за вашата ситуация. Регистрирайте се за безплатен анализ на Blooom.

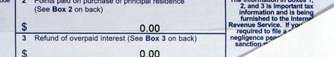

Ограничения върху вноските

Правителството предлага тези данъчни облекчения за 401 (k) s, защото иска да насърчи американците да спестят за пенсиониране. Въпреки това не иска те да изпускат толкова много от доходите си преди данъци, че в крайна сметка не плащат никакъв данък върху дохода. За да се предотврати това, той определя ограничения за това колко можете да допринасяте за 401 (k) всяка година.

За 2019 г. максималният принос е 19 000 долара за повечето работници. Работници над 50 години могат да направят допълнителен принос за догонване до 6 000 долара, за максимум 25 000 долара. Тези компенсации улесняват по-възрастните работници да постигнат целите си за пенсионно спестяване преди да достигнат пенсионна възраст.

Въпреки че това са ограниченията, определени от закона, на някои служители не им е позволено да участват максимално. Някои планове на работното място налагат ограничения върху вноските, които са по-ниски от максимума от 19 000 долара. В допълнение, собствениците, мениджърите и „високо компенсираните“ служители не винаги могат да правят максимална вноска преди данъчно облагане. IRS определя високо компенсираните служители (HCE) по два начина:

- Тест за собственост. Всеки работник, който е притежавал поне 5% от бизнеса през последната или предходната година, е HCE.

- Тестът за компенсация. Работниците са HCE, ако са спечелили най-малко 80 000 долара през годината преди това и печелят по-висока заплата от 80% от работниците във фирмата.

Необходимо минимално разпределение

IRS ограничава не само колко можете да допринесете за 401 (k), но и колко дълго можете да продължите да допринасяте. Когато достигнете пенсионна възраст, трябва да спрете да влагате пари в сметката си и да започнете да вадите пари. Сумата, която трябва да теглите всяка година, се нарича задължително минимално разпределение или RMD.

Точно кога трябва да започнете да приемате RMD зависи от това кога се пенсионирате. Ако се пенсионирате преди да навършите 70½ години, трябва да започнете да приемате RMD от 401 (k), когато достигнете тази възраст. Ако все още работите, когато достигнете възраст 70½, не е нужно да приемате RMD, докато не се пенсионирате.

Вашият RMD зависи от вашата възраст и колко пари имате в сметката. IRS предлага работни листове за изчисляване на Вашата RMD за дадена година. Ако предпочитате да не се занимавате сами с математиката, можете вместо това да използвате RMD калкулатор, като този от Schwab.

Предимства на инвестирането в 401 (k)

По принцип експертите са съгласни, че ако имате достъп до 401 (k) по време на работа, трябва да влагате пари. Тези планове предлагат много предимства, които други инвестиции не правят, включително данъчни спестявания, удобство и съвместими вноски от вашия работодател.

1. Плащате по-малко данъци

Най-очевидното планове за 401 (k) е способността им да намалят данъчната си сметка. Например, кажете, че в момента печелите 70 000 долара годишно и плащате 8 700 долара федерален данък върху доходите. Ако вложите 7 000 - 10% от доходите си в своите 401 (к), облагаемият ви доход спада до 63 000 долара. В резултат на това вашата данъчна сметка пада до около 7 160 долара, спестявайки ви повече от 1300 долара.

На всичкото отгоре не плащате данъци върху парите, които печелят вашите инвестиции. Вместо да плащате данъци върху спечелените дивиденти, можете да продължите да ги реинвестирате, без данъци, година след година. За да видите колко бързо може да нарасне пенсионните ви спестявания за 401 (k), вижте калкулатор от 401 (k) като този от AARP.

2. Това прави спестяването по-лесно

A 401 (k) прави спестяването за пенсиониране по-лесно по два начина. На първо място, тъй като използвате долари преди данъчно облагане, вашите инвестиции вземат по-малка хапка от заплатата ви. Ако данъците в момента изяждат 15% от всеки долар, който правите, трябва да спечелите 1000 долара, за да инвестирате 850 долара в облагаема сметка. Но за да инвестирате $ 850 във вашите 401 (k), вие жертвате само $ 850 на доход.

Второ, вноските към 401 (k) са автоматични. Парите идват директно от вашата заплата, преди дори да я получите. Няма какво да си спомняте и никаква документация да не се прави. И понеже никога нямате парите в ръцете си, не чувствате, че се отказвате от тези пари, за да ги инвестирате.

3. Вашият работодател може да се включи

Въпреки че вноските за вашите 401 (k) идват главно от вашата заплата, много работодатели се съгласяват да съвпадат с част от това, което давате. Например, вашият работодател може да предложи да ви съпостави долар за долар за първите 3% от заплатата ви, които сте вложили в акаунта си. Така че, ако печелите 70 000 долара и допринасяте 3% от това (2100 долара), получавате още 2100 долара от вашия работодател. Вноските на вашия работодател не се отчитат до ограничението за това колко можете да инвестирате всяка година.

Ако сте нов служител, парите, които вашият работодател допринася за вашите 401 (k), не стават ваши веднага. Трябва да работите за компанията в продължение на определен брой години, преди тези вноски да „прехвърлят“ или да прехвърлят собствеността върху вас. Това се прави, за да се защити компанията от загуба на парите си, ако решите да напуснете работата си само след година. Може да се наложи да изчакате някъде от три до шест години, за да бъдат вноските на вашия работодател напълно облечени.

Въпреки това, дори и да не можете да използвате вноските на работодателя си, те все още са безплатни пари. Експертите са съгласни, че ако вашият работодател предлага съвпадение 401 (k), трябва да инвестирате поне достатъчно в своите 401 (k), за да получите максималния размер на съвпадащите фондове.

4. Вие контролирате вашите инвестиции

Пенсионните планове за стари училища бяха изцяло под контрола на работодателя. Парите на компанията отиват в пенсионния фонд, така че компанията трябва да реши как да го инвестира. За разлика от плановете 401 (k) можете да избирате свои собствени инвестиции според вашите нужди и вашия стил на инвестиране.

Повечето планове от 401 (к) предлагат асортимент от взаимни фондове, които да избирате, обхващащи комбинация от акции, облигации и инвестиции на паричния пазар. Един популярен избор за инвестиции 401 (k) са целевите фондове за дата, които коригират баланса на инвестициите си, за да намалят риска с наближаването на пенсията.

5. Вашият акаунт е прехвърляем

Въпреки че можете да инвестирате в 401 (k) само на работното си място, това не означава, че планът ви е обвързан с вашата компания. Ако смените заданията, можете да прехвърлите своите 401 (k) в нова сметка със същите данъчни предимства. Това може да е традиционна IRA или друга 401 (k) с вашия нов работодател.

Ако вашата компания не работи, вие все още не губите парите в 401 (k). Вероятно няма да можете да запазите плана си, но можете да прехвърлите парите в IRA и да не плащате данък върху него.

Дори и да умрете, парите във вашите 401 (k) не изчезват. Ако сте женен, той автоматично преминава към вашия съпруг / съпруга. Ако не сте, можете да посочите всеки, когото харесвате - като братя и сестри, пълнолетни деца или приятели - като бенефициент и този човек ще получи средствата.

Недостатъци на инвестирането в 401 (k)

Като цяло, 401 (k) има толкова много предимства, че звучи като безмозъчен да инвестирате в такъв, ако имате възможност. Това обаче не означава, че искате да направите всичките си инвестиции по този начин. 401 (k) има няколко недостатъци, които би трябвало да ви предпазят да обвържете всичките си пари в едно.

1. Парите са недостъпни

Когато вложите парите си в 401 (k), вие почти ги обвързвате, докато не достигнете пенсионна възраст. Според правилата на IRS обикновено нямате право да теглите пари от 401 (k), докато навършите 59½ години. Ако го направите, не само дължите данъци върху теглените от вас пари, но и трябва да платите допълнителни 10% от сумата като неустойка. Например, ако сте в данъчната група от 25% и изтеглите 5000 долара от своите 401 (k) рано, ще дължите общо $ 1750 - или 35% - данъци.

Има обаче някои изключения от това правило. Няма наказание за теглене на пари рано, ако:

- Или губите или напускате работата си на 55 или повече години

- Вие се пенсионирате рано и взимате „почти равни периодични плащания“ от своите 401 (k) веднъж годишно, за да подпомогнете финансирането на пенсията си (ако изберете тази опция, трябва да продължите да приемате плащанията поне пет години или докато не достигнете възраст 59½)

- Вие ставате инвалиди

- Парите ви трябват, за да покриете медицински разходи, които стигат до повече от 10% от доходите ви

- Нужни са ви пари, за да платите за „поръчка за квалифицирани вътрешни отношения“ (това обикновено означава изплащане на издръжка на дете или издръжка на бивш съпруг)

- Умирате и парите във вашите 401 (k) се изплащат на вашия бенефициент

Администраторите на планове 401 (k) също имат възможност да се откажат от наказанието, ако претърпите някакви други затруднения, които изискват да вземете набързо ръцете си с много пари. Това ви позволява да докоснете 401 (k) за авансово плащане за първо жилище, да платите за някои видове основни ремонти в дома си, за да избегнете загубата на дома си срещу възбрана или изгонване, да платите за колеж или да покриете погребение разходи. Плановете също могат да предоставят освобождаване от трудности, ако сте жертва на бедствие, като силна буря, пожар или земетресение. Въпреки това планът ви не трябва да се отказва от наказанието в тези случаи; зависи от администратора на плана да реши.

Един от начините да заобиколите това ограничение е да вземете назаем от своите 401 (k), вместо да предприемете предсрочно изтегляне. Докато върнете парите обратно в сметката в рамките на пет години, няма да плащате данък или неустойка. Все пак ще трябва да плащате лихви и такси по заема. Освен това, ако загубите работа или смените работа, трябва или да изплатите заема незабавно, или да третирате остатъка като теглене, като плащате всички данъци и неустойки.

Най-важното е, че ако вложите парите си в стойност 401 (k), е много по-трудно да го получите, ако имате нужда. Това не означава, че не трябва да инвестирате в своите 401 (k), но трябва да се грижите да не инвестирате прекалено много. Уверете се, че оставяте достатъчно пари в достъпни акаунти, за да задоволите всички ежедневни нужди и да заплатите за спешни случаи.

2. Вашият избор на инвестиции е ограничен

Въпреки че плановете 401 (k) обикновено предлагат различни средства, за които да инвестирате, те могат да предоставят само ограничен брой възможности. Това може да е добро, тъй като твърде многото избори могат да бъдат преодолими. По-лесно е да избираш от асортимент от дузина фондове, отколкото да оценяваш стотици различни опции.

Конкретните планове, които предлага 401 (k), не винаги са най-добрият възможен избор. Понякога те начисляват по-високи такси или печелят по-ниска възвръщаемост от други фондове от същия тип, като акции или облигации. И понякога вашите 401 (k) не ви дават достъп до определен тип инвестиции, които ви интересуват, като енергийни запаси.

Отново, това не означава, че не трябва да влагате пари в 401 (k), особено ако получавате съответстващи средства от вашия работодател. Но това е добра причина да помислите и за инвестирането на част от парите си извън 401 (k). Няма да можете да използвате долари преди данъчно облагане, но ще имате повече възможности за избор, някои от които могат да ви дадат по-добра възвръщаемост.

Заключителна дума

Ако имате достъп до план 401 (k) по време на работа, има смисъл да направите част от инвестирането си по този начин. Като минимум, трябва да вложите достатъчно от заплатата си, за да се възползвате напълно от всички съвместими средства от вашия работодател.

Въпреки това няма смисъл да връзвате всичките си пари в 401 (k). Трябва да държите част от него в спешен фонд, така че да не се налага да натискате 401 (k) при криза. И ако можете да спестите пари, също е добра идея да поставите някои в облагаемите сметки, което може да предложи по-голям избор от инвестиции и по-ниски такси.

Разбира се, всичко това е спорно, ако работното ви място не предлага 401 (k). Ако имате работа без обезщетения, погледнете в други пенсионни планове като IRAs, които предлагат подобни данъчни предимства.

Инвестирате ли в работно място 401 (k)? Защо или защо не?