11 задействащи данъчни проверки на IRS - червени знамена, които трябва да знаете, преди да подадете

При данъчен одит IRS поставя целия си финансов живот под микроскоп - вашите доходи, вашите активи и вашите разходи. И ако не успеете да докажете за тяхна удовлетвореност, че връщането ви е било точно, подгответе се за наказания, глоби или дори затвор.

Но повечето одити на IRS не са случайни. Те се задействат от алгоритмични „червени знамена“, които статистически показват или грешна възвръщаемост, високи коефициенти на неразкрит доход, или и двете. Някои от по-добрите онлайн услуги за подготовка на данъци, като например Блок H&R и TaxAct, сега включете сигнали, ако декларацията ви включва червените знамена по-долу, въпреки че няма заместител за наемането на сертифициран данъчен подготвител, който да гарантира, че връщането ви е пълно и точно.

Избягвайте тези 11 червени знамена, когато подготвяте връщането си, за да предотвратите нежеланото внимание от добрия чичо Сам:

1. Висока печалба

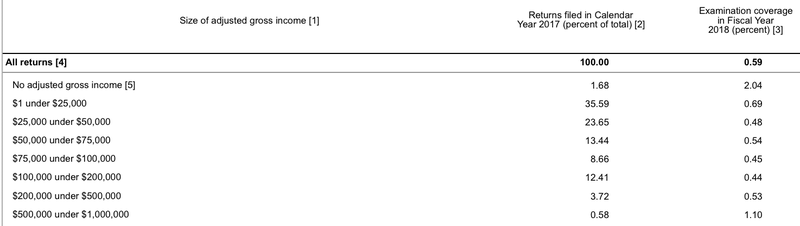

Според най-новите налични данни - от 2017 г. - IRS одитира 0,62% от всички данъчни декларации или около една на всеки 161 декларации. Но колкото по-високи са отчетените приходи, толкова по-големи са шансовете за одит.

Данъкоплатците, които печелят над 10 милиона долара доходи, имаха плашещо високи 14,52% шанс за одит: над една на седем доходи. Защо? Защото там се крие най-добрият удар за долара на IRS. Ако хванат магнат, който печели 10 000 000 долара на година, изневерявайки на данъците си, те могат потенциално да заведат милиони долари неплатени данъци.

Но ако хванат Джо Барман, че не съобщава съветите му с 500 долара, IRS не е точно на златна мина за несъбрани приходи. Ето как се разклащат одитните номера на IRS за всяка данъчна група:

Тъй като доходите ви се увеличават, подгответе се за допълнителен контрол от страна на IRS, особено ако той расте бързо.

2. Недеклариран доход

Ако работите за някого, независимо дали като служител на W2 или на 1099 нает работник, IRS вероятно знае за това.

Обикновено платецът трябва да подаде W2 или 1099 формуляри в IRS. Вашият борсов посредник дори записва 1099s за дивидентите, които печелите от вашите акции.

Когато не декларирате доходи, но IRS получава документация, че сте го получили, можете да очаквате да ги чуете.

Дори когато печелите парични приходи и платецът не подава 1099, IRS все още използва алгоритми, за да провери вашите навици на харчене спрямо декларирания ви доход. Когато те не се подравнят, можете да очаквате да получите одит.

3. Високи удръжки спрямо доходите

Ако печелите 95 000 долара от работата си, но претендирате 90 000 долара за данъчни удръжки, по-добре вярвайте, че IRS ще повдигне техните безгласни вежди.

За някои разходи, като приспадане на лихвите по ипотечните кредитори, кредиторите подават 1098 данъчен формуляр в IRS. Те знаят точно колко сте похарчили за лихви по ипотека, така че дори не мислете за надуване на номера.

А за други приспадащи се разходи, като например удръжки за благотворителни вноски и отчисления за образование, IRS обозначава възвръщаемостта ви, ако са високи спрямо доходите ви. Направи си услуга и поддържай удръжките си разумни спрямо доходите си, особено за често злоупотребяваните удръжки като удръжката в домашния офис.

Уверен ли сте в законността на вашите удръжки? Вземете ги, но пазете отлични записи, защото може да се наложи да докажете валидността си на IRS.

4. Надути бизнес разходи

За самостоятелно заетите данъкоплатци приспадането на бизнес разходи по списък С е мечта. Те все още могат да вземат стандартното приспадане, но също така могат да приспаднат редица разходи - пътувания, домашен офис и офис консумативи са няколко примера. Най-доброто от всичко, че приспаднатите тук бизнес разходи намаляват не само сметката им за данък върху доходите, но и сметката им за данък върху самостоятелната работа.

И IRS го знае.

Преди да получите прекалено разходни разходи, ето няколко фалшиви паса, които да избягвате:

- Вземане на повече удръжки от печалби (особено за няколко години). Повечето фирми губят пари през първата или две години. В крайна сметка са нужни пари, за да започнете бизнес и малко предприятия виждат незабавна печалба. Но колкото повече разходи претендирате спрямо приходите от бизнеса си, толкова по-големи са шансовете за одит, особено когато претендирате за бизнес загуби няколко години подред.

- Отчитане на кръгли числа за доходи или разходи. Бизнесът е разхвърлян. Така че, когато IRS вижда чисти, подредени кръгли числа, те знаят, че данъкоплатците вероятно са ги закръглили, което означава оценка в най-добрия случай и изобретение в най-лошия случай. От своя страна, това означава, че данъкоплатците вероятно не могат да представят точна документация за тези твърде съвършени кръгли числа.

- Отписване на 100% от общите лични разходи. Какви са шансовете, че данъкоплатците използват смартфона си само за бизнес и имат изцяло отделен телефон за личния си живот? Или какво ще кажете за отделни автомобили, които се карат само за бизнес? Малко хора се скитат с множество телефони в джоба или чантата си. И малко хора поддържат една кола изключително за работа, а една единствено за лична употреба. Освен ако не можете да докажете, че сте изключение, не претендирайте 100% от разходите за телефон, кола или други разходи, които понякога използвате в личния си живот.

- Приспадане на твърде много за хранене, пътувания и забавления. Данъкоплатците смятат, че е твърде изкушаващо да отписват разходите за храна, пътуване и развлечения като бизнес разходи. Разбира се, понякога самостоятелно заетите хора правят тези разходи. Но станете твърде алчни и IRS ще дойде на чука. Те знаят, че тази нечестна троица от разходи се злоупотребява, точно както те знаят, че е трудно за данъкоплатците да докажат, че 100% от разходите за пътуване са свързани с бизнеса. Също така, съгласно Закона за данъчни облекчения и работни места от 2017 г., собствениците на фирми вече не могат да приспадат разходите за забавление изобщо. Това означава, че няма повече удръжки за голф или удръжки при спортни събития, независимо колко бизнес обсъждате в линковете. Вземете отчисления за храна и пътуване консервативно, ако изобщо има такива, и съхранявайте подробни записи и разписки. Ако нямате записи кой е бил там, за какво сте говорили и защо е свързан с бизнеса, не приспадайте разходите.

- Домашен офис. Самонаетите хора все още могат да искат приспадане в домашен офис, за разлика от служителите. Но IRS знае колко данъкоплатци злоупотребяват с това приспадане на данък за самостоятелна заетост, което прави лесен одит. Правилата са ясни: можете да приспадате само за място в дома си, което се използва изключително за бизнеса. Няма значение на колко работни имейли отговаряте, докато седите на дивана в хола си и гледате Netflix; не можете да приспадате за това пространство. Ако имате действителен офис в дома си, който използвате само за работа, можете да приспадате за него. Ако първият етаж на вашия дом е публичен бизнес, например бар или фризьорски салон, и живеете в апартамент на втория етаж, можете да приспадате за първия етаж. В противен случай не се хващайте сладко и се опитайте да заявите вашата спалня за гости, която има бюро в единия ъгъл. Като последна мисъл можете да вземете приспадане от домашния офис само ако отчитате печалби. Не може да се използва за разширяване на отчетените загуби.

5. Чуждестранни финансови сметки

IRS става изключително любопитен за чуждестранните активи. Те знаят, че много от избягващите данъци използват офшорни пиратски банки и данъчни убежища и след като уловят аромата на чуждестранни активи, освобождават хрътките за лов.

Ако поддържате чуждестранни финансови сметки, които са на обща стойност над 10 000 долара, комбинирани по всяко време през годината, трябва да подадете FinCEN отчет 114 (FBAR). Ако не го направите, това може да доведе до порочни санкции.

И докато IRS е по-вероятно да проверява данъкоплатците с разкрити чуждестранни сметки, това, което кучетата лаят наистина, е когато открият неразкрити чуждестранни сметки. Накратко, бъдете много внимателни с чуждите си активи.

6. Тежки бизнес в брой

Ресторанти, барове, бръснари, салони за нокти, автомивки и други само парични или тежки предприятия се подготвят за одити от IRS. Защо? Тъй като IRS знае, че тежкият бизнес с пари може по-лесно да отчита приходите.

Тежките в брой предприятия правят двойно примамливи одити, защото толкова често се използват за пране на пари.

Ако работите с тежък бизнес, поддържайте скърцащи чисти книги и наемайте остър счетоводител.

7. Изискване на същия зависим два пъти

Само един родител може да иска дете като издръжка.

Ако сте женен, но подадете документи поотделно или сте разведени, това означава, че един родител няма късмет при завръщането си. Ако е необходимо, използвайте правилото за прекъсване на връзката, намерено в IRS Publication 501.

За разлика от много от другите червени знамена в този списък, тази погрешна стъпка в данъчната декларация обикновено е точно това: грешка. Но не го правете, защото заявяването на един и същ зависим два пъти ще маркира връщането ви като погрешно с IRS.

8. Претенции за загуби от наем

Сред многото предимства на инвестирането в недвижими имоти са данъчните облекчения. Но ако претендирате за загуби от имот под наем, бъдете готови да архивирате вашите номера.

IRS позволява до 25 000 долара загуби от наем да бъдат приспаднати спрямо редовните ви доходи от W2 - ако активно сами управлявате имотите си под наем. Ако възлагате на мениджър на имоти, забравете за това.

Дори и да се самоуправите, приспадането постепенно приключва за данъкоплатците, които печелят над 100 000 долара, и то изчезва изцяло за тези, които печелят 150 000 долара или повече.

Притежаването на имоти под наем усложнява данъчната декларация, тъй като тези нюанси са само драскотина на повърхността на правилата. Наемете счетоводител, запознат с инвестициите в недвижими имоти, за да увеличите максимално удръжките си и да се предпазите от кръстосването на чичо Сам.

9. Претендиране на загуби за хоби

Разходите за хоби не се облагат с данъци. месечен цикъл.

За да се квалифицира като действителен бизнес с приспадащи се разходи, дейността трябва да има разумни очаквания за получаване на печалба и трябва да се управлява по бизнес начин. Ако печелите пари основно от W2 работа или други източници и се опитвате да претендирате за „бизнес“ загуби няколко години подред, това често маркира връщането ви за преглед на човешки агент. И когато видят „бизнес“, който звучи подозрително като хоби, очаквайте посещение.

Разбира се, никой не казва, че не можете да превърнете хобито си в бизнес, който печели пари. Просто се уверете, че го направите, преди да започнете да претендирате за разходи.

10. Поемане на ранни разпределения от IRA или 401 (k)

Когато изтеглите пари от пенсионната си сметка преди навършване на 59½ години, тя се счита за разпределение и подлежи на 10% неустойка, плюс неплатени дължими данъци. Много данъкоплатци пренебрегват да платят тази санкция - и чуват от IRS за това.

Вашият попечител на плана отчита всички разпределения на пенсионни сметки в IRS; те вече знаят за това. Когато не успеете да декларирате нещо, за което IRS вече знае, можете да познаете какво се случва.

Избягвайте проблема, ако можете, и докосвайте пенсионните си спестявания едва след като се пенсионирате.

Професионален съвет: Ако имате достъп до спонсориран от работодател план 401 (k), уверете се, че сте запишете се за Blooom. Те ще направят безплатен анализ на вашия акаунт, за да се уверят, че сте правилно диверсифицирани, правилното разпределение на активите и не плащате прекалено много такси.

11. Неуспешно отчитане на печалби от хазарт

Много от комарджиите за отдих не знаят, че казината докладват на IRS, използвайки формуляр W-2G. За пореден път чичо Сам знае повече, отколкото мислите, че го прави, и когато казиното съобщи за голяма печалба от ваша страна, а вие пренебрегнете да го разкриете, можете да очаквате одит.

Комарджиите за отдих трябва да оповестяват всички печалби като "друг доход" във формуляра си 1040. Професионалните комарджии трябва да декларират доходите си в списък C.

Но там, където комарджиите наистина изпадат в неприятности, е отчитането на загуби. По закон загубите от хазарт могат да се използват само за компенсиране на печалбите от хазарт, а не за други видове доходи. Единственото изключение е направено за професионални комарджии и ако се опитате да твърдите, че сте професионален комарджия със загуби от своя Schedule C, докато печелите заплата на W2 на пълен работен ден, очаквайте внимателен контрол.

Заключителна дума

През последните години се говори много за роботи и автоматизация, заместващи всички наши работни места. Счетоводителите се намират категорично в списъка на застрашените професии, като се има предвид каква е данъчната подготовка, основана на правила и логика.

Американските данъчни закони оставят толкова много място за тълкуване, че често се налага вземане на решение. Тъй като данъчната ви декларация става все по-дебела и сложна, един от финансовите съветници, който трябва да наемете, е счетоводител.

Понякога искате някой да ви каже не само какво можете да направите, но и какво трябва да направите. Разбира се, може да успеете да увеличите разходите до приспадане, но на каква цена от гледна точка на одиторския риск?

Всеки път, когато данъчната ви декларация включва един или повече от червените знамена по-горе, бъдете особено внимателни, за да съхранявате подробни записи. Данъчният човек може и да дойде за вас.

Случвало ли ви се е да проверявате? Какво привлече вниманието на IRS?