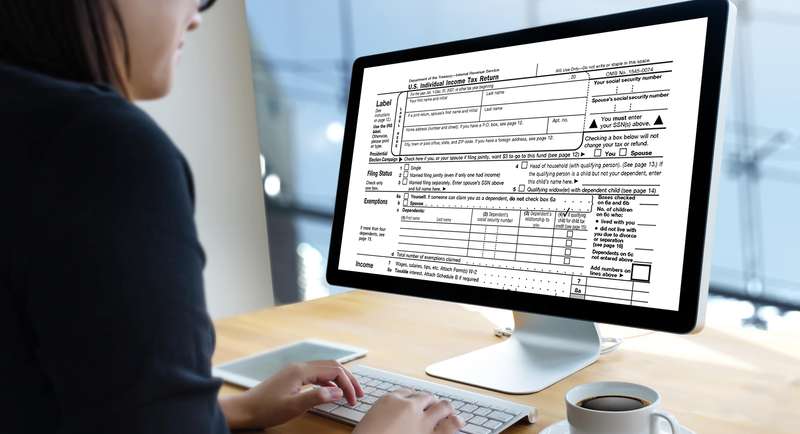

Как да създадете план за плащане на данъци по IRS - 8 стъпки за разглеждане

Ако се окажете в тази ситуация, не отлагайте. Направете своя основен приоритет да се свържете с IRS, за да намерите решение на проблема си. Въпреки че може да не повярвате, IRS е готов да работи с вас, за да ви помогне да платите данъчната си сметка.

Какво се случва, ако не платите

Ако не предприемете стъпки за създаване на план за плащане, IRS може да използва своите огромни правомощия, за да извлече парите от вас по всякакъв начин, по който може. Типичните методи за събиране включват:

- Поставяне на залог на вашия дом

- Замразяване на вашите банкови сметки

- Възползвайте се от възстановяване на данъци, до които иначе бихте отговаряли на условията

- Гарниране на вашите заплати

Ако IRS извърши някой от тези методи за събиране, вашият кредитен рейтинг ще бъде голям удар. Драстичният спад в кредитния ви рейтинг може да доведе до повишаване на застрахователните ви проценти, както и на лихвите по кредита и кредитната ви карта. Най-добрата защита срещу увреждане на вашите финанси е да се възползвате от IRS програми за плащане на данъци.

Опции на плана за плащане на данъци

По закон IRS трябва да събира дължимите данъци в рамките на 10 години от датата на подаване на данъчната декларация. Ако договаряте план за плащане с IRS, тогава сумите за плащане са структурирани така, че да се гарантира, че цялата ви данъчна сметка е изплатена до края на 10-годишния период на събиране.

Ето стъпки, които можете да предприемете, за да сте сигурни, че вашата данъчна сметка е платена:

1. Определете общата си дължима сума

Важно е да определите точно колко дължите, тъй като има много процедури за събиране и опции за плащане, които зависят от сумата. Например, наскоро IRS промени много от процедурите си за подаване на права на залог, като повиши прага от 5000 до 10 000 долара данъци, дължими преди да заложи залог..

Ако дължите 10 000 щатски долара или по-малко и сте в течение на всички ваши подавания от данъци върху доходите и плащания от предходни години, тогава IRS вероятно ще приеме предложения от вас план за плащане - освен ако не заключи, че всъщност мога позволете си да платите изцяло данъчната сметка сега. Таксите, които плащате за създаване на споразумение за вноска, варират от 43 до 105 долара в зависимост от дължимата сума и вида на споразумението, което сключвате (директен дебит, приспадане на заплати или разсрочено плащане).

2. Обмислете предложение за компромис

Предложение за компромис е споразумение между данъкоплатец и IRS, което урежда данъчния дълг за по-малко от общата дължима сума. Според новите правила, IRS повиши максималното ниво на доход от $ 50 000 до $ 100 000, което направи възможно повече данъкоплатци да се класират. Максималният дължим данък също беше повишен от 25 000 на 50 000 долара. Предложението за компромис изисква подаване на формуляр 433-A, формуляр 656, такса за подаване на стойност 150 долара и първоначално плащане на данък.

Предложение за компромис е усилие за постигане на споразумение с IRS, тъй като агенцията очаква от вас да изчерпате всички други възможности преди да кандидатствате. IRS определя дали отговаряте на условията за предлагане без компромис, като изследва няколко фактора, включително вашия:

- Възможност за плащане

- доход

- разходи

- Капиталов актив

По принцип IRS одобрява компромис с оферта, ако определи, че сумата, която сте предложили да платите за уреждане на данъчния си дълг, е най-голямата, която биха могли да очакват да съберат от вас в разумен период от време.

3. Плащане с кредитна карта

Когато плащате IRS във времето, се начислява лихва в размер на 3% плюс неустойки, които продължават да се начисляват, докато остатъкът не бъде напълно изплатен. Може да предпочетете да дължите на вашата компания за кредитни карти вместо на IRS, ако няма друга причина освен да спрете неустойките.

Ако решите да платите данъка си с кредитна карта, плащането на American Express, Discover, MasterCard или Visa трябва да бъде обработено от един от трите одобрени доставчика: WorldPay US, Inc., Official Payments Corp. и Link2Gov Corp. Тези агенции начислете „такса за удобство“ в размер на около 2% от вашата сметка. След това правите плащания към вашата компания за кредитни карти, която ще ви начисли лихви, както и при всяка друга покупка.

4. Вземете нов старт

4. Вземете нов старт

Ако данъчните ви проблеми произтичат от това, че въобще не сте подали декларацията си, тогава можете да очаквате да ви бъде начислена неустойка за неподаване, която трябва да бъде платена в допълнение към задните ви данъци. В момента неустойката за неподаване на файл е 0,5% на месец до максимум 25% от вашата данъчна сметка. IRS има програма, наречена Fresh Start, чрез която можете да кандидатствате за отказ от неустойка за подаване на файл до шест месеца. За да се класирате, трябва да дължите по-малко от 50 000 долара. Можете да кандидатствате чрез подаване на формуляр 1127-A.

5. Заявете онлайн споразумение за разсрочване

Ако дължите 50 000 долара или по-малко от комбиниран данък, неустойки и лихви и сте актуални при подаване на данъчните си декларации, можете да отидете на уебсайта на IRS и да използвате процеса на кандидатстване за онлайн плащане (OPA). Ако дължите по-малко от 25 000 долара, по този план можете да решите колко ще бъде месечното ви плащане. Трябва обаче да изплатите баланса си в рамките на пет години.

Ако дължимото Ви салдо е повече от 25 000 долара, трябва да попълните формуляр 433-F, формуляр за декларация за информация за събирането, за да кандидатствате за участие в разсрочен план. IRS използва информацията във формуляра, за да постави залог върху активите си и след това да определи размера на вашите месечни плащания. Задържаното право информира обществеността, че правителството на САЩ има иск срещу цялата собственост и всички права на собственост на данъкоплатеца. Ако не платите данъците си, следващият ход на IRS ще бъде да наложи такса и да вземе владение на вашия имот с намерението да го продаде..

6. Изисквайте споразумение за разсрочено плащане за дължим баланс

Ако дължите повече от 50 000 щатски долара и искате да кандидатствате за споразумение за вноска, трябва да попълните и изпратите формуляр 9465-FS и формуляр 433-F, декларацията за събиране на информация. Това приложение не може да се направи онлайн. IRS преглежда финансовата ви информация и взема решение дали отговаряте на условията за вноска. Ако IRS одобри вашата заявка, агенцията иска такса от 43 до 105 долара в зависимост от вашите доходи и вида на схемата за плащане, за която отговаряте на условията.

7. Помислете за наемане на професионалист

Трябва да можете сами да се справите с документите и преговорите, но ако самата идея ви изнервя, помислете дали да наемете CPA, записан агент или данъчен адвокат, който да преговаря от ваше име.

8. Бъдете в течение с текущите и бъдещите данъци

Докато изплащате дължимото си за предходни години, не забравяйте да сте в течение на данъчните плащания за текущата година. Ако нямате достатъчно удържан данък от заплатата или заплатите си, или ако сте самостоятелно заети лица, можете да извършвате прогнозни данъчни плащания директно към IRS, като използвате Форма 1040-ES.

Заключителна дума

IRS има репутация, че е с твърда ръка в отношенията с данъкоплатците - репутация, която е заслужена. Промените в политиката през последните две години обаче показват, че агенцията взема предвид пагубните ефекти от рецесията и смята, че много данъкоплатци просто дължат повече, отколкото могат да си позволят да платят. Ако откриете, че изоставате в своите данъчни плащания, време е да разгледате плановете на IRS за плащане още един поглед.

Какви стратегии използвате, за да сте сигурни, че не дължите повече, отколкото можете да си позволите да плащате данъци?

(снимка на кредит: Bigstock)